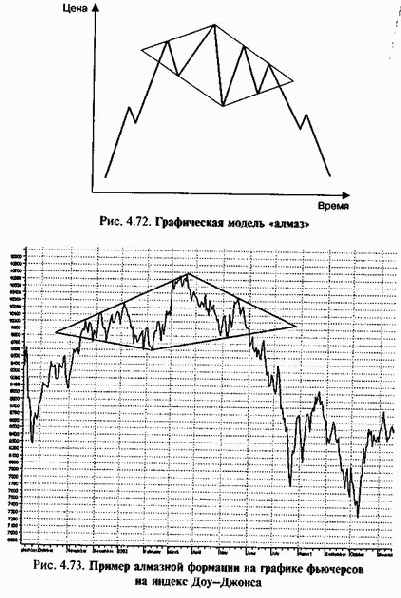

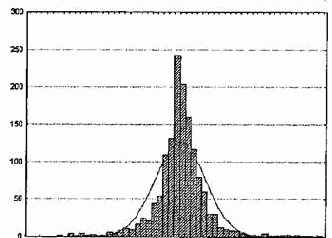

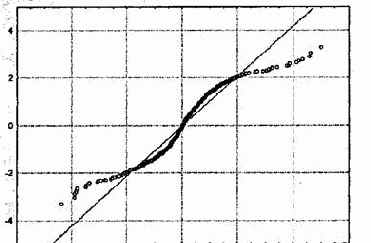

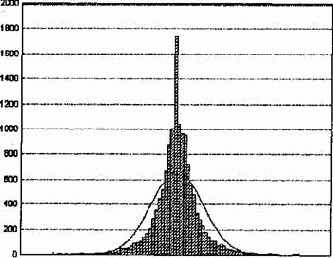

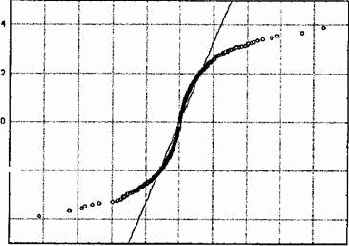

В первой половине этой формации объем торговли увеличивается, соответствуя увеличению амплитуды ценовых колебаний. Во второй части «алмаза» колебания цен затухают, сопровождаясь снижением торгового объема.

Алмазная формация завершается прорывом восходящей линии тренда во второй половине модели, при этом, как правило, происходит увеличение торговой активности. Пример образования «алмаза» на графике цен фьючерсных контрактов на индекс Доу-Джонса приведен на рис. 4.73.

Биржа: Обучение - Forex - Фондовая - Российская

Биржа: Обучение - Forex - Фондовая - Российская